住宅取得等資金の贈与を受けた場合の贈与税の非課税について

新型コロナウイルスによる影響が各方面で出ていますね。

所得税・贈与税・個人事業者の消費税の申告・納付期限も、令和2年4月16日まで延長されました。

子供たちが通う小学校も月曜日から休校になりました。給食がなくなったので、毎日子供たちに昼食を用意するのがとても大変です。

新型コロナウイルス、一日でも早く収束することを願っています。

さて今日は、贈与税の「住宅取得等資金の贈与を受けた場合の非課税」についてまとめました。

概要

平成27年1月1日から令和3 年 12 月 31 日までの間に父母や祖父母など直系尊属からの贈与により、自己の居住の用に供する住宅用の家屋の新築等の対価に充てるための金銭(以下「住宅取得等資金」といいます。)を取得した場合において、一定の要件を満たすときは、非課税限度額までの金額について 贈与税が非課税となります

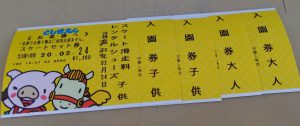

非課税限度額

出典:国税庁ホームページ「住宅取得等資金の贈与を受けた場合の贈与税の非課税について」https://www.nta.go.jp/publication/pamph/sozoku/pdf/jutaku27-310630.pdf

(注1)個人間の売買で建築後使用されたことのある住宅用の家屋(中古住宅)を取得する場合には、 原則として消費税等がかかりませんので上記2の表には該当しません。

(注2)省エネ等住宅次のいずれかの証明書などを贈与税の申告書に添付することにより証明がされたものをいいます。(証明書などの発行につきましては、国土交通省又は地方整備局にお尋ねください。)

①住宅性能証明書

②建設住宅性能評価書の写し

③長期優良住宅建築等計画の認定通知書等の写し及び住宅用家屋証明書又は認定長期優良住宅建築証明書

④低炭素建築物新築等計画認定通知書等の写し及び住宅用家屋証明書又は認定低炭素住宅建築証明書

受贈者

1.贈与を受けた年の1月1日において20 歳以上であること

2.贈与を受けた年の所得税の合計所得金額が 2,000 万円以下であること。

3.贈与を受けた時に受贈者が日本国内に住所を有していること。

4.贈与を受けた年の翌年3月 15 日までに、住宅取得等資金の全額を充てて住宅用の家屋の新築等をすること。

5.贈与を受けた年の翌年3月 15 日までにその家屋に居住すること、又は同日後遅滞なくその 家屋に居住することが確実であると見込まれること。

6.受贈者の配偶者、親族などの一定の特別の関係がある方から住宅用の家屋を取得したものではないこと、又はこれらの方との請負契約等により新築若しくは増改築等をしたものではないこと。

7.平成 26 年分以前の年分において、旧非課税制度の適用を受けたことがないこと。

贈与者

1.受贈者の直系尊属

2.配偶者の父母(又は祖父母)は直系尊属には当たりません

3.養子縁組をしている場合の養親は直系尊属に当たります。

住宅用の家屋の新築、取得又は増改築等の要件

1.住宅用の家屋の新築・その新築とともにするその敷地の用に供される土地等又は住宅用の家屋の新築に先行してするその敷地の用に供されることとなる土地等の取得を含みます。

2.住宅用の家屋の取得又は増改築等・・・その住宅用の家屋の取得又は増改築等とともにするその敷地の用に供される土地等の取得を含みます。

3.対象となる住宅用の家屋は、日本国内にあるものに限られます。

適用できない場合

・父から居住用の不動産の贈与を受けた場合(不動産贈与は不可・金銭贈与のみ)

・住宅ローンを返済するために金銭の贈与を受けた場合

・住宅の購入の「後」に資金提供を受けた場合

注意点

この非課税制度は、贈与税の申告期間内に贈与税の申告書及び添付書類などを提出した場合に限り、その適用を受けることができます。 住宅取得等資金が非課税となる金額以下の場合で納税額がゼロの場合でも非課税の特例の適用を受ける旨を記載した贈与税の申告書等を納税地の所轄税務署に提出する必要があります。

住宅取得等資金の贈与税の非課税の適用を受けた金銭贈与の相続発生時の取り扱い

被相続人から相続等によって財産を取得した人が、平成21年1月1日から令和3年12月31日までの間に被相続人から贈与により住宅取得等資金を取得し、その贈与により取得した住宅取得等資金のうち直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税(租税特別措置法第70条の2)の適用を受け、贈与税の課税価格に算入しなかった金額については、相続税の課税価格には加算されません。